| 水电行业研究:来水改善、量价齐升,电量测度新模型 | 您所在的位置:网站首页 › 华能水电 水电站招聘 › 水电行业研究:来水改善、量价齐升,电量测度新模型 |

水电行业研究:来水改善、量价齐升,电量测度新模型

|

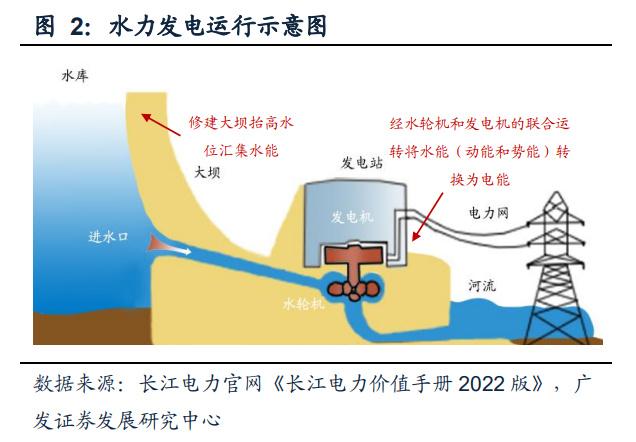

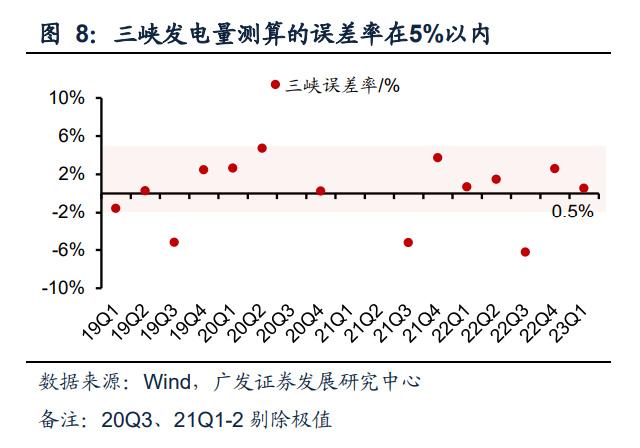

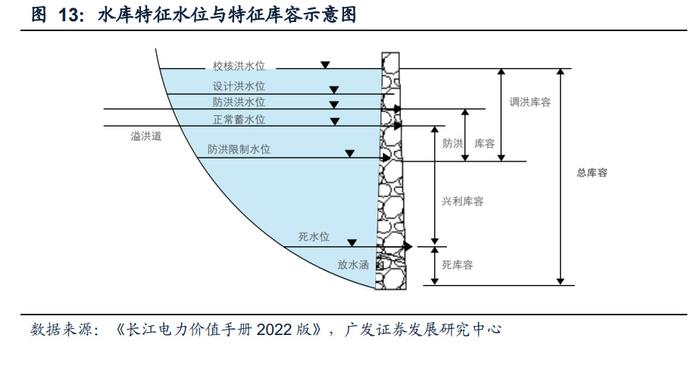

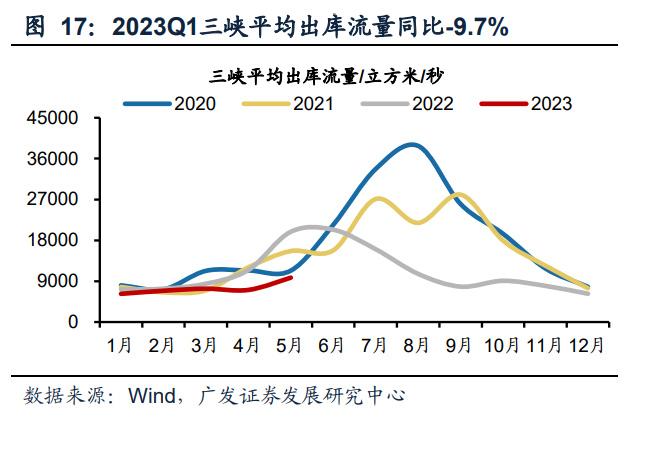

(报告出品方/作者:广发证券,郭鹏、姜涛) 一、来水:丰枯交替,改善可期 来水遵循丰枯交替、均值回归趋势,过去的21-22年均为枯水年,国家气候中心预计 2023年即将迎来厄尔尼诺年,带来我国南方流域的降水增加;水电发电量测度可关 注流量和水头两大来水指标,根据对水情的长期跟踪,观察到一季度雅砻江、金沙 江等流域来水明显好转,汛期来水改善可期。重视调节性水电站价值,通过调节丰 枯期来水、抬高汛期水头平滑来水波动、实现电量增发,长江电力六库联调、雅砻江 三大调节水库、华能水电两大多年调节电站在出力保供、增发电量方面的效益均已 彰显。 (一)来水决定发电,关注流量和水位两大要素 水头和流量是决定水电发电功率的两大要素。水力发电是利用大坝聚集水能,经水 轮机与发电机的联合运转,将集中的水能(动能和势能)转换为电能。根据水力发电 原理,电能大小取决于初始聚集起的水的势能的大小,水的势能则是由来水量和水 头决定的。因此,流经水轮机的流量越大、大坝上下游的水位差越大、发电时间越 长,则发电量越多。在水电发电量的公式中可见,流量Q和水位差H(水头)决定水 轮机的出力功率,从而决定水电的发电量。 通过水头和流量可估算水电发电量,在水位相差不大的情况下,水电发电量与出库 流量呈明显正相关。水利部定期披露主要水库的水情数据,包括水库的流量(入库、 出库流量)和水位等。通过入库流量可以评判来水量大小,出库流量为发电用水,两 者相对大小可以判断水库当前的蓄水策略,体现为水位变化;上下游水位差即为水 头。来水呈现季节性变化特征,一般丰水期是6-10月,枯水期是12月-来年4月。 水电的发电功率首先由流量决定,其次受水头影响。以三峡电站为例,水电在丰水 期的特点是流量高、水头低,枯水期则大致相反,2023Q1在来水偏枯3.5%的情况下, 三峡电站发电量同比降低19.9%,主要原因为低水头导致发电功率低于上年同期。 以模型回测三峡电站历史发电量,与真实值误差大多低于5%。三峡水电站历史流量 和水位数据较为详实完整,以上述公式计算其日度发电量并加总计算季度发电量后, 与真实发电量的误差多数时间低于5%。假设三峡电站的发电效率为83.6%(历史数 值拟合得出),测算其2023Q1的发电量为121.67亿千瓦时,实际发电量是121.04亿 千瓦时,误差率为0.5%。 以同样方法回测长江电力溪洛渡、向家坝、葛洲坝电站四年的历史数据,通过拟合 发电效率,实现发电量误差率最小化,大部分时间分别在4%、3%、3%以内。部分 时间因数据缺失、泄洪等因素影响误差较大。 2023Q1预测长江电力发电量与真实值误差率-0.4%。根据模型测算长江电力 2023Q1的发电量为553.9亿千瓦时,与实际发电量556.0亿千瓦时之间的拟合误差为 -0.4%,实现在5%以内的误差范围内测算长江电力的发电量。 (二)三重拉尼娜周期已尽,来水有望好转 水电受来水影响,来水呈现丰枯交替变化。从近十年以来数据来看,我国大陆地表 水资源量与水电平均利用小时数变化呈现明显正相关趋势,同时流域内水资源量呈 现丰枯交替的变化趋势,近年来通常以2-3年为周期丰枯交替。 三重拉尼娜周期已尽,预计23年起逐步进入厄尔尼诺周期。拉尼娜和厄尔尼诺现象 被认为导致全球气候变化的主要原因。对我国而言,拉尼娜现象将导致我国夏季降 雨带北移,出现“冷冬热夏、南旱北涝”现象,厄尔尼诺现象则大致相反,两者通常 交替出现。三重拉尼娜事件极少出现,自1950年以来,三重拉尼娜事件仅在上世纪 70年代中期和90年代末期出现,2020-2022年是本世纪首次出现三重拉尼娜事件。 通常用Nino3.4区的海温指数反映拉尼娜和厄尔尼诺的出现及强度,根据国家气候中 心数据显示,拉尼娜现象已于今年2月结束,预计从5月开始出现厄尔尼诺现象,我 国黄河以南、长江中下游等主要流域降雨增加,来水有望好转。 水位:雅砻江、金沙江主要水库水位已恢复正常 正常蓄水位和死水位是两个重要的运行水位,两者之间的调节库容是衡量水库调节 能力的主要依据。正常蓄水位是指水库在正常运行情况下,为充分发挥防洪、发电、 航运、生态补水等综合功能而蓄到的最高水位;死水位是指水库允许消落到的最低 水位。死水位以下的库容称为死库容,除遇到特殊的情况外(如特大干旱年),它不 直接用于调节径流;兴利库容是正常蓄水位至死水位之间的水库库容,又称调节库 容,用来衡量水库的调节能力。 2022年四季度来水好转,主要水库水位恢复。每年的丰水期(7-9月)后各水库开始 蓄水,在平、枯水期保持高水头发电,在枯水期后半段陆续降低水位迎接汛期。2022 年三季度来水偏枯但四季度有所好转,金沙江下游的白鹤滩、向家坝以及雅砻江的 锦屏一级、二滩等主要水库水位恢复至8-9成。而长江上游三峡电站、红水河的龙滩 电站、清江的水布垭电站在去年四季度的水位恢复不足,影响延续至今年一季度。 但三峡电站历年6月份将水位降至死水位,低水位导致出力降低的影响仅延续到今年 5月份下旬,当前水位同比差距持续缩小,三峡电站蓄水不足影响即将消除。 流量:雅砻江、金沙江、长江一季度来水率先恢复 金沙江下游:长江电力位于金沙江下游的四座电站一季度来水恢复较好,乌东德电 站作为最上游的电站,2023年一季度来水总量约160.88亿立方米(同比+7.1%), 受益于白鹤滩、溪洛渡库容消落,白鹤滩、溪洛渡、向家坝平均出库流量同比去年均 大幅提升,溪洛渡一季度平均入库流量、出库流量分别同比+63.6%、50.8%。 长江上游:长江流域来水已恢复正常,三峡一季度来水总量约519.18亿立方米(同 比-3.52%),平均入库流量、出库流量分别同比-2.8%、-9.7%,Q1三峡发电量121.04 亿千瓦时(同比-19.9%),主要受低水头影响。而其下游葛洲坝电站由于受到三峡 电站蓄水不足影响,一季度平均出库流量同比-7.6%,发电量为31.49亿千瓦时(同 比-6.9%)。 雅砻江:根据四川省水文资源勘测中心的监测,2023年一季度雅砻江流域来水同比 +6.4%,雅砻江水电发电量同比+33.0%。由于来水好转及两河口库容消落,锦屏一 级一季度平均入库流量、出库流量分别同比+49.7%、+28.8%。由于新增两河口水库, 雅砻江流域主要水库1-4月蓄水量同比增长2-3成。 红水河&清江:红水河和清江流域2023年一季度来水偏枯,龙滩水库在2022年来水 偏丰的情况下,全年平均出库流量高于2021年三成左右,而2023年一季度来水转枯, 平均出库流量同比下降23.4%。水布垭水库自2022年三季度以来来水大幅偏枯,此 后平均出库流量始终维持较低水平,5月起水布垭平均出库流量略有回升。 (三)重视调节性水电站价值,平滑来水波动增发电量 水电站按照调节能力可分为无调节水电站(径流式水电站)和有调节水电站,根据 水库库容大小和多年平均径流量的关系(库容系数β=水库兴利库容/多年平均来水 量),有调节水电站可分为日调节、月调节、季调节、年调节和多年调节水电站等。 例如三峡、向家坝电站为季调节,溪洛渡、锦屏一级电站为年调节,两河口、小湾、 糯扎渡电站为多年调节。 重视调节性水电站价值,可有效平滑来水波动,保障发电量。分公司来看,乌白电 站投产后,长江电力可实施六库联调,总调节库容430亿立方米;雅砻江水电拥有两 河口、二滩、锦屏一级三大调节水库,总调节库容148.4亿立方米;华能水电拥有小 湾、糯扎渡两大多年调节电站为首的两库八级电站,多库联合调度有助于形成水库 群梯级效应,通过梯级调度熨平来水波动。 从流域尺度来看,金沙江上游拥有岗托年调节电站(调节库容32亿m³),金沙江中 游拥有龙盘多年调节电站(调节库容284亿m³),金沙江下游四座电站均有调节能力, 长江上游三峡电站为季调节电站(调节库容221.5亿m³),雅砻江两河口为多年调节 电站(调节库容65.6亿m³),上游调节电站均可对下游电站形成增益,例如根据中 国水力发电工程协会的估算,龙盘电站可通过联合调度为下游梯级电站增加约200亿 千瓦时的发电量,调节性电站的价值可期。 梯级电站群联合调度可减少弃水、提高运行水头、增发电量。当流域内存在一群相 互间具有联系的水电站以及相关工程设施时,即可开展梯级水电站联合调度,使流 域内水电站效益最大化。 联合调度的优势主要体现在以下两个方面:(1)减少弃水,当预报电站来水量将超 过所有机组过流能力时,上游水库可提前拦蓄部分水量,待来水减少后,再逐步释 放拦蓄水量,尽量让来水都通过机组过流,从而提高梯级电站发电效益;(2)抬高 水头,在满足防洪要求的前提下,通过“早蓄水、晚消落、动汛限”,可以提高水库 平均运行水头,从而提高机组发电功率。目前三峡电站的汛限水位为145米,2022年 长江委通过对旱情的预估,将其抬高5米,后续若继续实施抬高汛限水位的方案,将 有望提升汛期水头增加发电效率。 以长江电力为例,三峡电站投产后,因三峡电站所有机组过流能力大于葛洲坝电站, 当预报三峡来水大于葛洲坝所有机组过流能力时,可以通过降低三峡电站的出库流 量,来匹配葛洲坝电站机组,尽量让来水依次通过三峡、葛洲坝电站机组过流,从而 增加葛洲坝电站发电量。2015年以来,葛洲坝电站利用小时数超7000小时,远超行 业平均水平。通过四库联调,长江电力2014年以来每年可增发电量接近100亿千瓦 时,而在乌白电站投产后实现六库联调可以再额外增发电量60-70亿千瓦时。 两河口电站建成后可增加雅砻江下游梯级电站年发电量102亿千瓦时。根据雅砻江 水电债券募集说明书数据,孟底沟、杨房沟、卡拉、锦屏一级、锦屏二级、官地电站 联合运行时可分别增发电量9.73、8.93、5.27、17.80、4.70、7.40亿千瓦时,对其 余电站按剩余增发电量和设计发电量比例进行估算,则牙根一级、牙根二级、楞古、 二滩水电站可分别增发电量1.60、6.31、16.48、23.78亿千瓦时,对已投产电站可增 发电量62.61亿千瓦时。 二、成长:量价齐升,成本下行 (一)优质大水电稀缺性凸显,水电龙头仍具成长空间 水电行业区域特征明显,流域位置和资源禀赋决定水电质量。水电站的建设依托于 流域水能资源,我国的水能资源主要分布在西南地区,四川和云南是两个水电大省, 并在九大流域片区划分出十三大水电基地。目前水电基地的流域开发归属权已完成 分配,主要分配给了五大发电集团以及三峡集团等,不同流域的水资源禀赋存在差 异,开发难度存在差异,因此各个电站和上市公司的水电运营能力有所区别。 流域位置和资源禀赋影响水电利用小时数高低与波动性。就我国目前各水电企业旗 下水电站所在流域来看,桂冠电力(红河水流域)来水以降雨为主,受东南亚季风影 响波动较为明显,波动性较大。而长江电力(长江流域),国投电力(雅砻江流域) 及华能水电(澜沧江流域)来水由降雨、冰川融化等组成,全流域落差大,水量充 沛,水电利用小时数较高且波动性更小。 水电开发步入成熟期,优质大水电稀缺性凸显。我国水能蕴藏量丰富,根据国家发 改委2005年发布的全国水利资源复查结果,我国水电资源理论蕴藏量装机6.94亿千 瓦,技术可开发装机5.42亿千瓦,经济可开发量4.02亿千瓦;根据中电联数据截至 2022年末,我国常规水电装机3.68亿千瓦(不包括抽水蓄能电站),占理论可开发 量53.1%,技术可开发量68.0%,经济可开发量91.6%,水电开发已步入后半程。《2030 年前碳达峰行动方案》提出十四五、十五五期间分别新增水电装机40GW,则2022- 2030年CAGR为1.6%。 十四五是水电站新一轮投产高峰,在建水电站集中于龙头公司和大型发电集团。 2021-2022年乌白电站、两杨电站合计投产30.7GW,分别对应上市公司长江电力、 国投电力和川投能源,乌白电站注入后长江电力装机增幅可达57.5%,两杨电站投产 带动雅砻江公司水电装机增长30.6%,预计2023年全额释放电量,实现收益,同时 长江电力六库联调、两河口电站梯级补偿效益值得期待。 其他主要在建的水电站中,包括国能集团玛尔挡电站2.32GW(2024年投产),华能 水电托巴电站1.4GW(2025年投产),国投电力印尼巴塘水电站0.5GW,川投能源 银江水电站0.39GW,国电电力预期可投产装机规模较大,五座水电站合计约5GW。 水电龙头强者恒强,主要流域规划水电装机+水风光一体成长空间充足。十四五是水 电站新一轮投产高峰,在建水电站集中于龙头公司和大型发电集团,华能水电和国 投电力还有五成左右的增量空间,川投能源和桂冠电力还有三成左右的增量空间。 华能水电:在建托巴水电站装机1.4GW,预计于2024年首台机组投产发电;国投电 力&川投能源:雅砻江水电在建装机3.42GW,规划装机7.20GW,合计10.62GW; 桂冠电力:规划松塔+八渡合计装机容量3.94GW。长江电力:葛洲坝电站增容47.5 万千瓦(装机增幅17.4%),同时溪洛渡、向家坝增容扩机工作正在进行。 全国主要流域弃水电量减少,水能利用率逐年提升。水电的发电量除了受到来水和 装机的影响以外,还有一个因素就是弃水电量。由于水电的度电成本低于其他电源, 并且清洁稳定、优先满足保供需求,因此它的消纳问题主要由于外送通道受限。2018 年全国弃水电量691亿千瓦时(占水电发电量的5%),近年来随着我国电网建设的 不断完善,弃水问题大幅改善,水能利用率提高至2021年97.9%。 弃水问题主要出现在云南和四川两个水电大省,近年来云南省引入硅、铝产业,改 善供需关系,弃水电量降至2020年的24亿千瓦时(占发电量比例降至0.7%),弃水 情况大幅好转。四川省的弃水问题主要由大渡河带来,2020年大渡河弃水电量为194 亿千瓦时,占四川省弃水量的53%,占全国的36%。随着省内消纳改善+特高压外送 通道建成,四川省水电消纳有望改善。目前正在修建的川渝特高压交流网架预计2025 年建成,将针对性地解决大渡河的弃水问题。 (二)供需紧张电价中枢上行,水电电价稳中有升 定价机制:水电上网电价存在四种定价机制,部分地区鼓励市场化定价。2014年2月 以前投产的水电站按照成本加成法实行“一厂一价”定价机制,2014年2月以后投产 的水电站按照是否跨省区,跨省区水电站按照落地省份平均上网电价倒推水电上网 电价,省内调度水电站执行省内标杆电价。此外,部分地区鼓励以竞价方式确定水 电上网价格,目前市场化定价方式在云南、四川已顺利推行,市场化交易电价在供 需紧张环境中可获得更大的弹性。目前,在电力供需偏紧的形势下,落地电价倒推 和市场化定价这两种形式的电价均存在上涨的预期。 落地电价倒推:跨省水电落地电价提升,江苏、广东提供定价新范式。 江苏省给予跨省水电落地电价参考市场化电价浮动。江苏省发改委对雅砻江锦官电 源组和白鹤滩送苏落地电价按照“基准落地电价+浮动电价”确定,浮动电价参考江 苏省年度交易成交均价。2022、2023年江苏省市场化交易均价均较基准价上浮近 20%,因此锦官电源组和白鹤滩送苏电价接近顶格定价,同时白鹤滩送浙电价也将 向江苏看齐。2022年8月1日起,锦官电源组送苏上网电价为0.3195元/千瓦时(此前 为0.2603元/千瓦时,涨幅22.7%)。锦官电源组送苏的电量约占其发电量的60%, 取近三年的上网电量平均值为333亿千瓦时,测算这部分电量在上网电价提升的背景 下将带来公司归母净利润提升约16亿元。 广东省对外送电量给予三种定价方式,长江电力溪洛渡右岸机组和华能水电澜上电 站送广东电量均据此定价,分别是保量保价、保量竞价、市场化交易。在保量保价之 外,保量竞价和市场化交易均参考广东各月月度市场化交易结果确定,2023年广东 省年度交易均价较基准价上浮19.63%,而2022年仅上浮7.3%,因此2023年送广东 参与市场化交易的部分水电电量执行电价仍有提升。 市场化交易电价:四川、云南市场化电价均存在上涨趋势 华能水电、川投能源市场化交易比例高,在市场化电价提升背景下有望受益。华能 水电、川投能源主要电力消纳区域分别在云南、四川,两者市场化交易比例较高,均 在70%左右,位于水电公司前列。在电力供需偏紧的背景下,市场化交易电价提升 有望带动公司释放业绩弹性,长江电力、国投电力、桂冠电力以合同售电和保障性 收购为主,市场化交易比例较低,电价相对稳定。 川云两省市场化交易占比逐年提升,电力市场化机制进一步完善。四川、云南两省 作为我国水电前两大省份,水电发电量占比达七成以上,率先在省内推行水电的市 场化交易,2022年云南省市场化交易比例达71.0%(同比+1.3pct),四川省市场化 交易比例达54.9%(同比+13.9pct)。 水电市场化交易电价上行,2022年云南省市场化交易电价同比提升10.1%。云南省 作为我国首批电力体制改革综合试点省份,电力市场化程度高,同时云南省伴随供 需格局改善,电价中枢上行。根据昆明电力交易中心数据,2022年云南省内市场化 交易平均电价0.223元/千瓦时,同比提升2.044分/千瓦时(同比+10.1%)。2023年 云南省市场化电价继续上行,由于云南省政策规定省内水电分月电量电价加权均价 不能超过前三年市场均价的10%,2023M1-5云南市场化交易平均电价为0.277元/千 瓦时,同比+3.9%(已为前三年均价的1.1倍)。 以华能水电为例,测算云南省内市场化交易电价每提高2分,公司归母净利润提升 6.15亿元。对公司电价弹性进行测算,以华能水电在云南省内市场化交易电量约400 亿千瓦时为基础,依次扣除税金及附加、所得税和少数股东权益,云南省市场化交 易电价每提高2分/千瓦时,归母净利润增加6.15亿元。 四川省水电市场化交易电价提升,省内水电公司有望受益。四川省推进电力市场化 改革,市场化交易电量逐年提高,在此过程中,水电市场化交易电价在2018-2020年 持续下降。伴随四川省内电力供需格局改善,2021年水电市场化交易电价同比提升 8.8%至0.218元/千瓦时。同时,2022年四川省市场年度交易结果显示,2022年四川 发电侧交易均价0.227元/千瓦时,同比提升8.5%,其中水电交易均价0.224元/千瓦时 (同比+2.7%)。 (三)折旧到期、财务费用下降,水电成本进入下行通道 水电站生命周期内折旧和财务费用降低将带动水电站盈利能力提升。典型水电的生 命周期主要包括四个阶段,建设期需要大规模举债投入资金,经过长时间建设后转 为固定资产,在建设期水电站无收入;在运营期水电公司仅需缴纳水资源费、库区 基金等财政费用,无需燃料费用,因此运营期的可变成本较低,而建设期大量的固 定资产和债务在运营期形成折旧和财务费用,构成了成本的主要部分。折旧和财务费用的降低是带动水电成本下降的核心,在不同阶段水电站呈现不同的财务特征。 在偿贷折旧期,伴随贷款偿还财务费用降低、机器设备折旧到期整体利润稳步提高; 贷款偿还完毕后进入折旧期,水电站大坝和房屋等折旧仍未结束,在折旧到期后, 利润阶梯型提高;当折旧全部到期后,水电站进入净回报期,成本仅为少量可变成 本,盈利大幅提升。 从成本结构来看,水电公司成本以折旧和财务费用为主,占总成本50%以上。以长 江电力和华能水电为例,2017-2022年两者折旧和财务费用占总成本比例均在50% 以上,其中华能水电折旧和财务费用占比常年超65%,2022年两家公司的折旧+财务 费用分别占比51.8%、63.0%。 折旧端:十四五期间部分水电机器设备折旧陆续到期,折旧到期释放利润。水电站 实际运行年限远高于折旧年限,水电公司通常采用年限平均法对水电站各部分进行 折旧,其中挡水建筑物(大坝)折旧年限约在40-50年,机器设备折旧通常在20年以 内,由于大型水电站实际运营年限可达百年以上,水电站折旧到期将释放利润。同 时机器设备折旧年限较短,十四五期间将有部分水电站机器设备折旧陆续到期。 长江电力和华能水电部分电站机组折旧年限于十四五期间逐渐到期。 长江电力使用年限平均法对固定资产进行折旧,其中三峡大坝、向家坝大坝和溪洛 渡大坝的折旧年限均为45年,葛洲坝大坝为50年,大坝折旧年限远低于实际使用年 限;此外,水轮机、发电机的折旧年限均为18年。三峡水电站机组自2003年起逐渐 投产,预计于2021年开始折旧年限逐渐到期,预计到2025年,由于三峡机组折旧到 期将带动长江电力折旧减少14亿元左右。 华能水电水电站水轮发电机折旧年限在12年左右,在十四五期间,功果桥、小湾、 糯扎渡、龙开口水电站水轮机折旧将陆续计提完毕,暂不考虑在建托巴电站及其他 新增项目,预测到2025年,公司存量水电站机组折旧相比2021年将降低9亿元左右。 财务费用端:水电站投运后会逐渐偿还贷款,期间资产负债率和财务费用逐渐降 低。以长江电力和桂冠电力为例,两者所属水电站建设时间较早,稳定运营时间较 长,从两者的资产负债率变化趋势可以看出,在水电站建设完成后(或者完成收购 后),公司逐渐偿还贷款,资产负债率持续降低。 资产负债率和贷款利率走低,水电公司财务费用逐渐降低。水电站建设完成后,水 电公司偿还贷款后负债规模降低,同时在贷款利率走低的背景下,水电公司持续以 低利率负债置换存量负债。融资成本降低的影响下,水电公司财务费用逐渐降低, 2022年多数水电公司财务费用降低10%以上,长江电力、华能水电、桂冠电力财务 费用分别同比-13.9%/-12.9%/-16.0%。国投电力两杨电站投产后利息支出费用化, 2022年财务费用同比增加3.63亿元,川投能源投资并购加速、带息负债规模增加, 财务费用同比增加1.13亿元。 (四)水风光储一体化发展,开辟第二成长曲线 水电发展进入成熟期,水电公司开拓水风光一体化作为第二个增长点。我国已提出 2030年碳达峰、2060年碳中和的发展目标,风光建设成为实现目标必由之路,然而 风光发电出力不稳将增加电网负荷,在此情况下,火电、水电调节作用凸显。国家能 源局、发改委发文针对风光水火储一体化发展征求意见,云南、四川、浙江、青海均 出台规划,计划在澜沧江、雅砻江、金沙江、黄河上游、红水河等流域开发水风光一 体化发展基地。将流域梯级水电站周边一定范围内的光伏、风电就近接入水电站, 借助水电的外送通道,发挥水电与风光的季节性、时段性互补特征。 水风光协同效应主要体现在两方面:一是水电改善风光消纳(日内),主要是水电和 光伏的出力互补,将锯齿型新能源出力调节为平滑稳定的出力,增强电网稳定性; 二是丰枯期电源互补(季节),主要是水电和风电的互补,雨季水电利用小时数高, 旱季风电利用小时数高,在发电时段上形成较好的互补性。 水电龙头布局新能源,水风光一体化贡献新成长。长江电力在金沙江下游建设水风 光一体化基地,基地规划风光装机15GW,并与集团子公司共同出资设立三峡陆上新 能源(长江电力持股33%);雅砻江水电在雅砻江流域打造水风光基地,2022年开 工建设坷垃光伏和腊巴山风电项目(合计1.19GW),预计2023年投产;华能水电在 澜沧江流域规划10GW光伏项目,2022年已投产4个项目;桂冠电力在红水河流域及 其他地区拟投资建设20余个新能源项目。水风光一体化已经成为水电公司第二成长 点,2022年硅料价格高企影响风光建设速度,在硅料价格降低后,风光建设有望提 速。 水电公司积极推进“水风光储”互补的可再生能源开发模式,抽水蓄能为目前我国 运用最广泛、成本最低的储能技术。各储能技术中,抽水蓄能相比电化学储能和其 他储能技术有明显的成本优势,当利用小时数为2000小时时,抽水蓄能成本仅为0.46 元/千瓦时,为目前最主流的抽水蓄能技术,2022年抽水蓄能装机占储能装机占比达 77.1%。除了发电蓄电以外,抽水蓄能还有调峰填谷、调频、调相的功能,是成熟的 电力体系中不可缺少的一环。 政策端加码抽水蓄能,预计2022-2030我国抽水蓄能装机CAGR达13%。过去10年内 我国抽水蓄能装机保持较快增长,2011-2022年装机CAGR达8.5%,2022年抽水蓄 能装机达45.19GW。2021年9月17日,国家能源局正式发布《抽水蓄能中长期发展 规划(2021-2035年)》,规划要求2025年我国抽水蓄能装机将上升至62GW,2030 年进一步提高至120GW,CAGR达到14%左右,到2035年,我国将形成满足新能源 高比例大规模发展需求的抽水蓄能现代化产业。 凭借水电站运营经验、和雄厚资金实力布局抽水蓄能。长江电力:已锁定抽水蓄能 资源30-40GW,张掖抽水蓄能电站已开工;国投电力:雅砻江两河口混合式抽水蓄 能已开工;黔源电力:推动光马抽水蓄能电站预可研工作。 三、价值:核心资产,价投标杆 (一)水电公司现金流充裕,高分红配置价值突出 水电行业现金流稳定且充裕,多数公司净现比超2倍。水电成本端的折旧并非实际的现金支出,同时可变成本极低,因此水电现金流稳定,经营活动现金流长期大于净 利润,为水电的高分红率奠定基础。 成熟期水电保持高分红率,赋予水电类债属性。水电公司由于现金流稳定充裕,资 本开支小,常年保持50%以上高分红率,2022年龙头水电长江电力分红总额200.92 亿元,分红率94.3%远超公司承诺十四五期间每年不低于70%的分红率。从股息率来 看,各水电公司股息率常年高于十年期国债收益率,高比例的分红使得水电公司股 票具有一定的类债券属性,有效保障了股东的投资收益。 (二)水电兼顾稳定收益及风险控制,价值属性和防御特征明显 水电资产防御性强,指数下行期间超额收益率明显。以2003年11月18日为基准,对 比GF水电指数于沪深300指数涨跌幅,截至2023年5月11日,GF水电指数超额收益 率达4.54倍,同时可以发现在沪深300指数下行期间,水电超额收益率明显提升。 2007年11月1日至2008年11月3日,沪深300指数跌幅达70.5%,同期GF水电跌幅仅 39.5%,超额收益率达31.0%;2011年11月4日至2014年5月20日,沪深300指数累 计跌幅达23.4%,同期GF水电指数上涨0.1%,超额收益率23.5%;2021年2月10日 至2022年10月31日,沪深300指数跌幅达39.6%,同期GF水电上涨18.6%,超额收 益率达58.2%。 截至2023年5月11日,水电龙头川投能源、长江电力、国投电力的股价较2003年11 月18日的涨幅分别为27.3、11.6、12.1倍,走出20年长牛的趋势,充分体现水电行 稳致远的价值属性。三家龙头企业近20年来较沪深300的超额收益分别达2461%、 892%、943%,水电作为全球范围内的核心资产,是为价值投资的标杆。 稳定收益叠加风险控制,凸显水电价值属性和防御特征。从收益角度看,水电股收 益稳定性优于沪深300指数,2015-2022年行业龙头长江电力仅在2016和2022年出 现负收益,主要系2015年停牌系统性风险于2016年释放,以及2022年来水极端偏枯, 八年期间股价复合增速达12.1%;从风险角度看,2015-2022年期间,长江电力年内 最大回撤出现于2022年,为17.5%,历年均低于沪深300,其他水电公司同样具有较 低的回撤幅度。 水电价值受外资青睐,外资持股市值占比居各行业前列,同时股价也受到外资影响。 2014年底沪港通开启后,外资青睐于收益稳定且高分红的价值股,对长江电力等水 电股的持股持续增加,对比各行业外资持股市值占比,截至2023年5月11日,GF水 电行业外资持股市值占总市值比例4.70%,位居各行业第四位。同时外资涌入话语权 提升,在重塑水电资产估值体系的同时,也成为决定资产价格的重要驱动力,海外 货币政策与北向资金流向成为市场关注的重点。 中特估值体系下,业绩稳定且回报丰厚的水电资产有望维持较高估值。截至 2023 年 5 月 11 日,水电板块 PE(TTM)为 22.46 ,PB 为 2.45,位于近 15 年以来的 41.5%、 41.4%的分位,当前存量优质大水电,在全球范围都属于稀缺资产,凭借优质资产、 稳定运营、高分红率的特点有望维持较高估值。 四、重点公司分析 (一)长江电力:来水修复、乌白注入,高分红凸显投资价值 2023 年一季度长江流域来水恢复正常,乌白电站注入完成,公司实现归母净利润 36.1 亿元(同比+16%),资产负债率提升至 66.4%。2023Q1 公司发电量 556 亿千 瓦时(同比+18.4%),剔除乌白后四座电站发电量同比+6.6%。未来公司依靠水电机 组扩容、流域联合调度、水风光储等,长期仍有成长空间。(1)扩容:公司所属葛洲 坝、溪洛渡、向家坝正推进扩机增容工作,装机仍有提升空间;(2)调度:六库联调 增发 60~70 亿千瓦时、股权投资流域内水电公司开展流域联调,上游两河口、龙盘 电站建成后将进一步增发电量;(3)风光:主导开发金沙江下游水风光储一体化基 地、大比例参股内蒙古风光大基地项目;(4)抽蓄:已锁定 30~40GW 项目资源, 张掖抽水蓄能电站已开工。 (二)国投电力:水电量价齐升,火电盈利修复,新能源加速成长 公司 2022 年实现归母净利润 40.79 亿元(同比+66.1%),23Q1 实现归母净利润 16.14 亿元(同比+55.5%)。22 年公司水电量价齐升,贡献利润 43.89 亿元(同比+15.4%),火电亏损 10.31 亿元(同比减亏 4.47 亿元)。22 年受益于两杨电站投产 (3 月两河口投产最后一台机组),公司水电发电量同比+12.4%,同时 Q4 锦官送苏 电价上浮兑现(自 8 月起上浮),全年水电上网电价同比+6.8%(Q4 同比+16.2%); 23 年雅砻江来水同比偏丰,叠加两河口机组投产及库容消落,Q1 公司水电发电量 同比+28.3%,锦官送苏电价全年上浮,水电有望维持量价齐升;23 年煤价大幅降低, 预计 Q1 公司火电已恢复盈利。 (三)川投能源:雅砻江水电量价齐升,Q1 业绩同比+104% 23Q1 公司实现归母净利润 11.36 亿元(同比+103.65%),投资收益同比+5.76 亿元 (同比+85.3%),预计雅砻江水电贡献绝大比例。2023 年雅砻江来水同比偏丰,叠 加两河口机组投产及库容消落,Q1 雅砻江水电实现发电量 213.84 亿千瓦时(同比 +33.0%),两河口调节效应将持续发力,锦官送苏电价全年上浮(上年自 8 月起上 浮),雅砻江水电有望维持量价齐升增厚业绩。同时雅砻江水电布局水风光一体化, 坷垃光伏(1GW)、腊巴山风电(0.19GW)有望于今年投产。公司以 40.13 亿元成 功竞购国能大渡河 10%股权,收购完成后持股比例提升至 20%,21/22 年大渡河公 司净利润 21.74/16.87 亿元,预计来水好转后新增股权将为公司带来利润增量超 2 亿元。 (四)华能水电:拟收购集团水电资产,量价皆有向上弹性 公司2022年实现归母净利润68.01亿元(同比+16.5%),23Q1实现归母净利润8.03 亿元(同比+8.3%)。22年澜沧江流域来水偏枯,调节电站加大出力下,22年完成发电量1006亿千瓦时,逆势增长6.6%。23年来水持续偏枯,叠加年初水库蓄能减少, 23Q1发电量156亿千瓦时(同比-11.4%)。23年云南省限制水电电价涨幅,21、22 年云南省内电价分别同比提升约10%,预计23年省内电价基本持平,24年起省内电 价将重新打开增长空间。2022年末公司已投产水电装机22.95GW,目前在建托巴电 站1.4GW预计24年开始投产,澜沧江仍有储备水电11.21GW。同时公司凭借水电区 位优势,规划水风光清洁能源基地,规划光伏装机10GW,22年仅投产0.38GW,光 伏建设有望加速推进。公司发布公告拟收购华能集团和华能国际共同持有的华能四 川能源开发有限公司100%股权,截至21年5月,标的公司运营管理四川省岷江、嘉 陵江等流域20座水电站,合计装机2.65GW,在建大渡河硬梁包水电站装机1.12GW, 管理1座光伏电站装机35MW。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 精选报告来源:【未来智库】。 特别声明:以上文章内容仅代表作者本人观点,不代表新浪网观点或立场。如有关于作品内容、版权或其它问题请于作品发表后的30日内与新浪网联系。 |

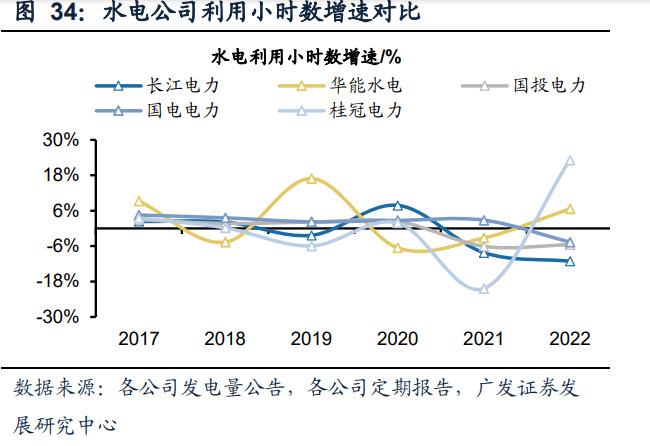

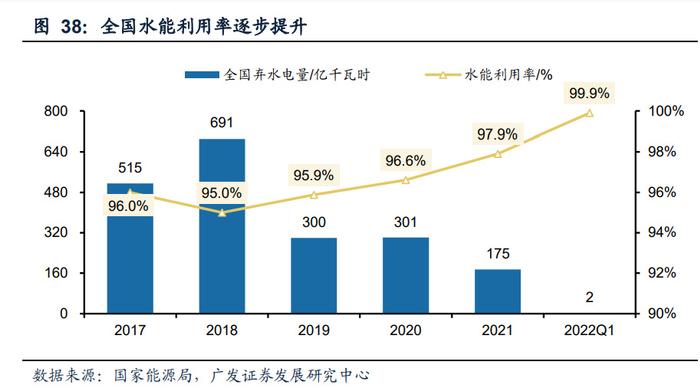

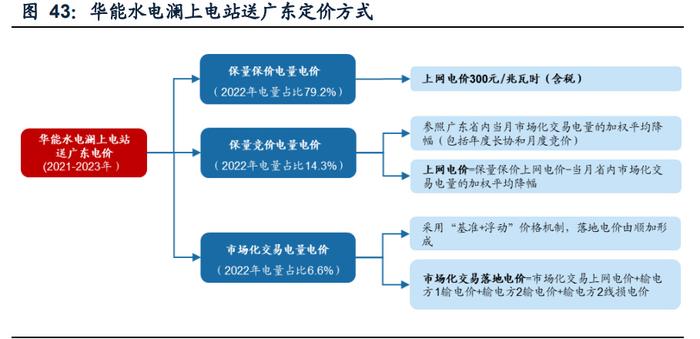

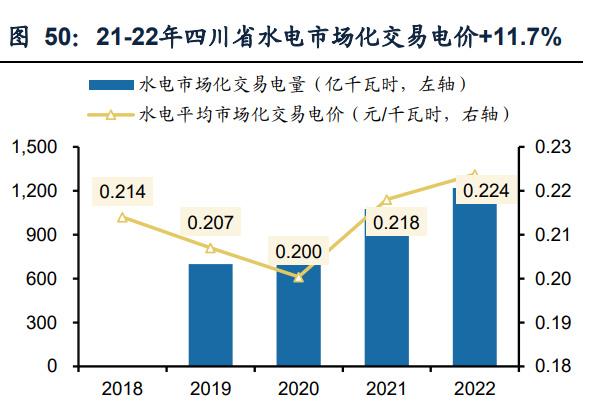

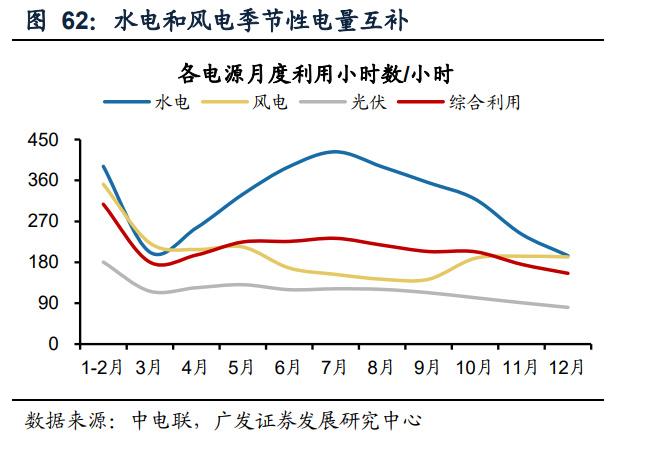

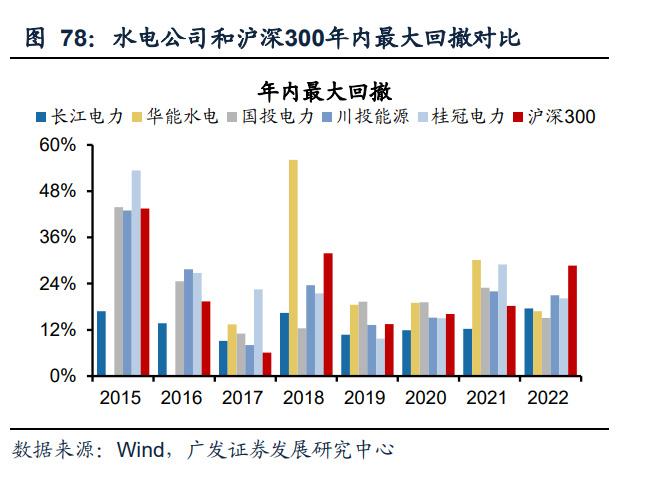

【本文地址】